この記事は約6分で読めます

ローソク足同様、プライスアクション型の分析として日本発祥のテクニカル分析で長い歴史を持つ値幅観測論。チャートの波の形に着目して、E計算、N計算、Ⅴ計算、NT計算などトレンドがどこまで伸びるかを当てたり、反転ポイントを予測するために使用されます。

値幅観測論の理論をわかりやすく、FX、バイナリーでの落とし込み方まで詳しく解説します。

斉木勇一(サイキックス)

論理的アプローチを得意とするトレーダー、システムエンジニア。FX10年選手。震災をきっかけに相場の世界へ足を踏み込む。長い下積みを経て脱サラ。やっと勝てたと思ったら、今度は業者に約1000万出金拒否される。 著書「ロジカルトレーディング」「Profit Quadrant」(全文英語)。専門誌「FX攻略.com4月号」、単行本「ボリンジャーバンドで稼ぐトレーダーのFX戦略」掲載。自作インジケーターのDL数は100万回超え。サイキックスの略歴はこちら

値幅観測論とは

値幅観測論とは、元々は一目均衡表の「三大理論」と呼ばれる考え方の一つです。値幅観測論自体はインジケーターを一切使わずチャートの波(ローソク足の集合体、サイクル、ウィング)をみて「これだけ上がった後に下がったにだから、次はここまで上がる可能性が高いであろう」という将来の到達価格を予測するテクニカル分析方法です。

値幅観測論はあちこちで、特にバイナリーやFXを初めてある程度知識はあるが勝てていないトレーダーが好んで使用している手法ですね。

一目均衡表とは

一目均衡表は、日本人が考案したトレンド系の代表的なテクニカル指標の1つです。「基準線」「転換線」「雲」など移動平均線を遅く表示させたり、先行して表示させたり、組み合わせたりしたものが1つになったインジケーターになります。

一目均衡表は東京新聞の株式・商品市場担当記者であった細田悟一氏(一目山人)によって1975年に初めて著書「一目均衡表」の中で発表され、その後、6年間にわたって本人が一目均衡表の極意を書いた解説が本の多数出版されています。

一目均衡表を発表するまでに約7年間かかり、約2000人が開発に関わったという伝説があります。

元々一目均衡表や関連理論は、株価分析で使われていましたが、現在はバイナリーオプションやFXなど為替相場を対象に使用されることの方が多いです。

基準線とは…過去26日間の高値と安値の平均値

転換線とは…過去9日間の高値と安値の平均値

遅行線とは…当日終値を26日前に表示

先行スパン(1)…基準線と転換線の中間値を26日分先(未来)に表示させたもの

(※期間は全て発明者の数値(デフォルト)のもので説明しています)

値幅観測論の種類

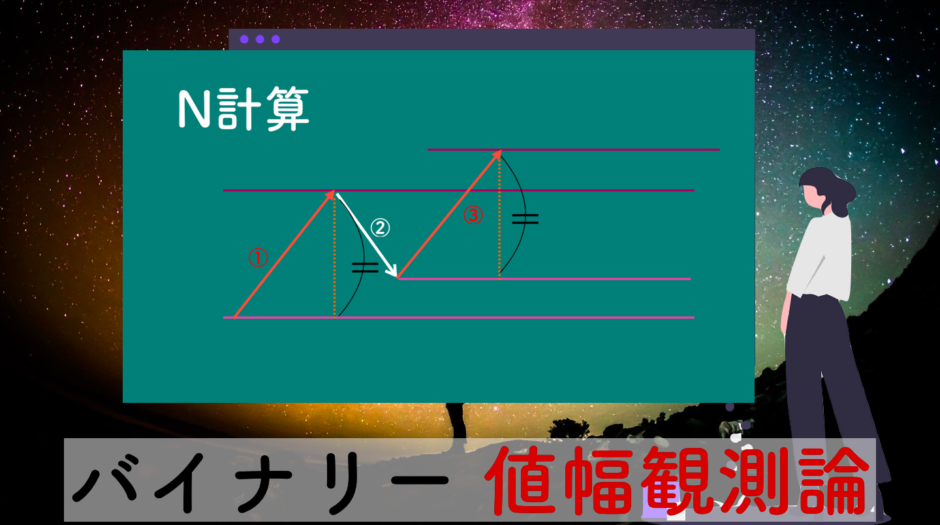

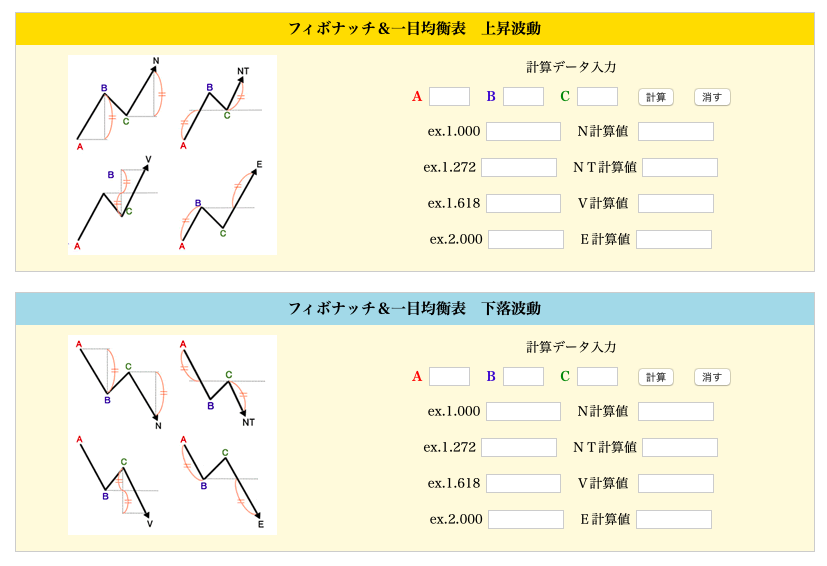

値幅観測論の種類はN計算、E計算、NT計算、V計算の4つとなります。

| 種類 | 計算方法 | 簡単にいうと |

|---|---|---|

| N計算 | 1波目が起こった後、調整を挟んで1波の値幅と同じ分上昇する | 1波目=3波目 |

| E計算 | 1波目が起こった後、調整を挟んで1波の値幅の2倍上昇する | 1波目=3波目×2 |

| NT計算 | 1波が起こった後、調整を挟んで、1波目から調整を引いた分の値幅分上昇する | 1波目-2波目=3波目 |

| V計算 | 1波目が起こった後、調整を挟んで、調整で下がった値幅分の2倍上昇する | 2波目×2=3波目 |

N計算とは【1波目=3波目】

N計算値とは…「推進波と同じ分の値幅が調整波終了後に次の推進派で伸びる」という考えをもとに1波目と3波目が同じ値幅となる値幅の取り方

値幅観測論の計算方法の中でもっとも人気が高いのがN計算になります。

E計算とは【1波目=3波目×2】

E計算値とは…「推進波と2倍の値幅が調整波終了後に次の推進派で伸びる」という考えをもとに3波目が1波目の2倍の値幅となる値幅の取り方

NT計算とは【1波目-2波目=3波目】

NT計算値とは…「推進波から調整波を差し引いた分の値幅が終了後に次の推進派で伸びる」という考えをもとに「1波目から2波目を差し引いた値幅」が3波目と同じ値幅となる値幅の取り方。

NT計算は、大きなトレンドの波が発生しているかつ、上昇波に対して調整の下げ幅が少ないときにが使われやすい傾向があります。

V計算とは【2波目×2=3波目】

V計算値とは…「調整波の2倍の値幅が調整波終了後に次の推進派で伸びる」という考えをもとに「1波目から2波目を差し引いた値幅」が「2波目の2倍の値幅」が3波目と同じ値幅の取り方。

値幅観測論の使い方

値幅観測論自体に「どの計算をどのタイミングで使えば良いか」が明記されていないので一律の手法というのが存在するわけではありません。

値幅観測論を使ったバイナリー手法

値幅観測論をエントリーに使うことはまず無理だと思っています

値幅観測論はいくつかのパターンでバックテストを撮りましたが、どれも勝率としてはイマイチでした。

ただ「値幅を見ること自体」は重要であり、私はサイクルに対しての値幅を見て「トレンドの強弱」を判断をインジケーターを使っています。手動で値幅を見ようとすると、常に相場に張り付いていて作業をする必要があるので、インジケーター化は必須かと思います。

値幅観測論を使ったFX手法

FXで値幅観測論をもし使うとしたら、順張りトレードの中での「利確の判断基準にする」というのが一番良いと思います

ただ上位足であればあるほど、値幅を見るくらいなら普通に抵抗帯を見て利確した方が理にかなっているので「スキャルピングでの利確判断」というのが一番であり、値幅観測論はあくまで気休め程度にしかなりません。

「どうしても、自分でラインが引けなくて利確に困っている…」という方は、値幅観測論よりもFE(フィボナッチエクステンション)を使った方が良いでしょう。

値幅観測論がよくわからないという方へ

値幅観測論を厳しく判断して、エントリー、利確しようとしても、毎回フィボナッチリトレースメント等の描画ツールを使って値幅ラインを引く必要があるので、最初はハードルが高いと思います。

最初から値幅観測論の手法に取り込む必要はありません。しかし、値幅観測論というのは、チャートパターンで「ダブルトップの反転後は天底の2倍分伸びる傾向がある」「三角持ち合いがブレイクしたら大きく一方方向に動きやすい」というのと同じで、値幅観測論の概念を知り、チャートの波(スウィング)がどこまで伸びやすいのかというイメージを持つことで、今まで見えなかったチャートの傾向が掴め、パフォーマンスをあげることに繋がります。

値幅観測論のおすすめサイトとインジケーター

値幅計算機

「値幅計算機」は価格を入れるとN計算、NT計算、V計算、E計算の計算を自動で行なってくれる便利なサイトになります。値幅観測論を使っている方は具体的にどこがターゲットになるのかわかりやすいかと思います。

現在価格から一定の値幅水準に自動でラインを引くインジケーター

現在の価格から1%上がったら為替レートはいくらになるのか?と思ったことはありませんか。値幅水準ラインインジケーターでは、指定の現在価格から指定した%分上がったところ、下がったところに自動で水平ラインを引いてくれます。

値幅観測論まとめ

値幅観測論を覚えるよりも「抵抗帯を引けること」「ローソク足、サイクル、高値切り下げなどチャート自体を細かくアプローチ」を行う方が優先順位としては高いので、まずはそちらから覚えるようにしましょう。

無限EA製造ツール

「もし、自分の手法を完全自動売買にでき、検証や勝率アップフィルターまで自動で組み込めたら?」あなたのトレードはどれほど安定するだろうか。エントリータイミングを逃す不安、感情的な判断ミス、時間的な制約でエントリーできない機会損失…これら全ての悩みから解放される時がきました。